FX順張りトレードにおいて、RSIオシレーターは強力なツールとなり得ます。

RSI(Relative Strength Index)は価格の変動速度と強度を示す指標であり、相対的な過買いや過売り状態を検出することができます。この記事では、RSIオシレーターを使った具体的な手法とポイントについて解説します。

まず、RSIオシレーターの基本的な使い方を把握することが重要です。RSIの数値は0から100の範囲で表され、70以上で過買い状態、30以下で過売り状態とみなされます。トレードのエントリーポイントを見つける際には、過買いや過売りの範囲内での反転シグナルを探します。

この記事では、RSIオシレーターを使ったFX順張りトレードの手法とポイントについて詳しく掘り下げていきます。

RSIオシレーターとは?基本的な概念と使い方の解説

RSI(Relative Strength Index)は、テクニカル分析においてよく使われるモメンタムオシレーターの一つです。1978年にJ. Welles Wilder Jr.によって開発されました。RSIは、特定の期間内の価格変動の強さと速度を示す指標で、相対的な過買いと過売りの状態を警告するのに役立ちます。

RSIオシレーターの計算は、一定期間の上昇幅と下落幅の比率を基に行われます。一般的には14期間が使用されますが、トレーダーの好みやチャートのタイムフレームに応じて調整することも可能です。RSIの値は0から100の範囲で表され、70以上で過買い状態、30以下で過売り状態とされます。

RSIオシレーターの使い方は比較的簡単です。まず、トレードのエントリーポイントを見つけるために、過買いや過売りの範囲内での反転シグナルを探します。例えば、RSIが70を超えた後に下降し始めた場合、売りのシグナルとなります。逆に、RSIが30を下回った後に上昇し始めた場合、買いのシグナルとなります。

RSIオシレーターを使ったFX順張りトレードのメリット3点

RSIオシレーターを使ったFX順張りトレードにはいくつかのメリットがあります。

①市場のターニングポイントを探る

RSIオシレーターは相対的な過買いや過売り状態を警告するため、市場の転換点を捉えるのに役立ちます。これにより、トレンドの反転や調整の始まりを把握し、利益を最大化するチャンスを得ることができます。

②トレンドの持続力

RSIオシレーターは短期的な価格変動のスピードや強度を示すため、トレンドの持続力や逆張りポイントを判断するのに役立ちます。特にボラティリティの高い市場や急激な値動きが予想される場面で有効です。

③トレードの確信度をアップ!

RSIオシレーターは他のテクニカル指標やチャートパターンと組み合わせることで、トレードの確証度を高めることができます。例えば、価格のトレンドとRSIの一致やダイバージェンスを確認することで、エントリーやエグジットのタイミングを精度良く判断することができます。

総じて言えば、RSIオシレーターを使ったFX順張りトレードは、市場の過熱や過冷却状態を警告し、トレンドの転換点を捉える能力があります。これにより、トレードの成功率や利益の増大に寄与することが期待できます。

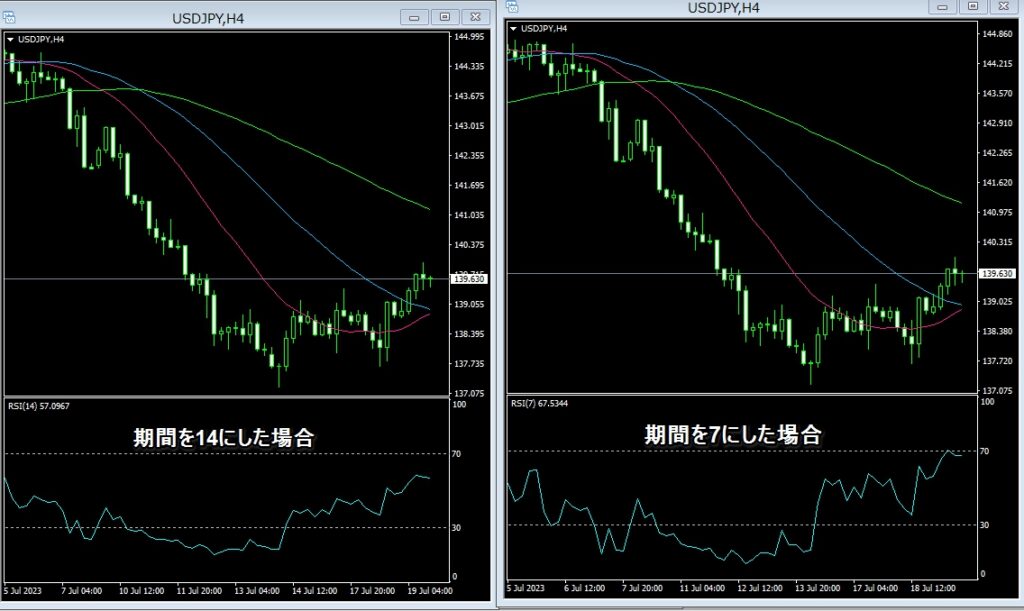

適切な期間設定:RSIオシレーターの時間枠選択の重要性

RSIオシレーターを効果的に活用するためには、適切な期間設定が不可欠です。以下では、RSIオシレーターの時間枠選択の重要性について詳しく解説します。

時間枠の影響

RSIオシレーターは、短期的な時間枠では、価格変動が速くなり、オシレーターの動きもより敏感になります。一方、長期的な時間枠では、価格変動が滑らかになり、オシレーターの動きもより緩やかになります。

トレード目的に合わせた期間設定

期間設定は、スキャルピングやデイトレードでは、短期的な時間枠(例えば、5分や15分)のRSIが有効です。一方、スイングトレードやロングティームのポジション取引では、より長期的な時間枠(例えば、1時間や4時間)のRSIがより適しています。

市場の特性に応じた期間設定

ボラティリティの高い市場や急激な値動きが予想される通貨ペアでは、短期的な期間設定が適しています。一方、ボラティリティの低い市場や安定した値動きが予想される通貨ペアでは、より長期的な期間設定が適しています。

バックテストと経験に基づく最適化

過去のチャートデータを用いたバックテストにより、異なる期間設定のパフォーマンスを比較し、最適な期間設定を見つけることができます。また、実際のトレード経験から得た洞察も、期間設定の最適化に役立ちます。

トレーダーはトレード目的や市場の特性に基づいて期間設定を選択し、バックテストや経験を通じて最適な設定を見つけることで、トレードの成功率や利益の最大化を図ることができます。

RSIオシレーターの基準値の設定:上限と下限の決め方

基準値の設定によって、過買いや過売り状態を警告し、トレードシグナルを生成する能力を最大限に引き出すことができます。以下では、RSIオシレーターの基準値の設定について解説します。

RSIオシレーターの基準値

一般的に70%と3%0がよく使われます。RSIが70%を超えると、過買い状態と見なされ、トレンド反転や調整の可能性が高くなります。逆に、RSIが30%を下回ると、過売り状態と見なされ、買い戻しや反発の兆候が現れる可能性があります。

50%を中立として、50%以上を上昇が強い、50%以下は下降が強いとしています。

基準値とボラティリティ

基準値は市場の特性や取引スタイルによって異なる場合があります。特にボラティリティの高い市場では、基準値をより緩和することが適切です。一方、ボラティリティの低い市場では、基準値をより厳格に設定することが求められます。

トレードスタイルと基準値

トレードスタイルに応じて基準値をカスタマイズすることもできます。

スキャルピングなどの短期トレードでは、基準値をより狭く設定することで、より敏感なエントリーやエグジットのタイミングを見極めることができます。一方、スイングトレードやロングティームのポジション取引では、基準値をより広く設定することで、長期のトレンド変化に焦点を当てることができます。

適切な基準値の設定により、RSIオシレーターを効果的に活用し、トレードの成功率と利益を最大化することができます。

RSIオシレーターと価格の一致:トレンドの確認に役立つ方法

RSIオシレーターは価格とRSIの一致を確認することで、トレンドの持続性や逆転の可能性を見極めることができます。以下では、RSIオシレーターと価格の一致を利用したトレンドの確認方法について解説します。

トレンドとRSI

上昇トレンドの場合、価格が上昇し続けるとともに、RSIも上昇する傾向があります。これは、価格の上昇が強いトレンドを示していることを意味します。逆に、下降トレンドの場合、価格が下落し続けるとともに、RSIも下落する傾向があります。この一致は、価格の下降トレンドが強いことを示しています。

RSIのダイバージェンス

価格の一致だけでなく、RSIのダイバージェンスを確認することも重要です。

価格が上昇しているにもかかわらず、RSIが下落している場合、トレンドの弱化や逆転の可能性が高まります。逆に、価格が下降しているにもかかわらず、RSIが上昇している場合、トレンドの強化や反転の兆候となります。

このように、価格とRSIの一致やダイバージェンスを確認することで、トレンドの持続性や逆転の可能性を判断することができます。

トレンドフォロワーや逆張りトレーダーの両方にとって、この情報は貴重なツールとなります。

RSIオシレーターと価格の一致を確認することで、トレンドの確認とその強さを判断することができます。

トレーダーはこの情報を活用して、トレンドに合わせたエントリーやエグジットのタイミングを見極め、より効果的な取引を行うことができます。

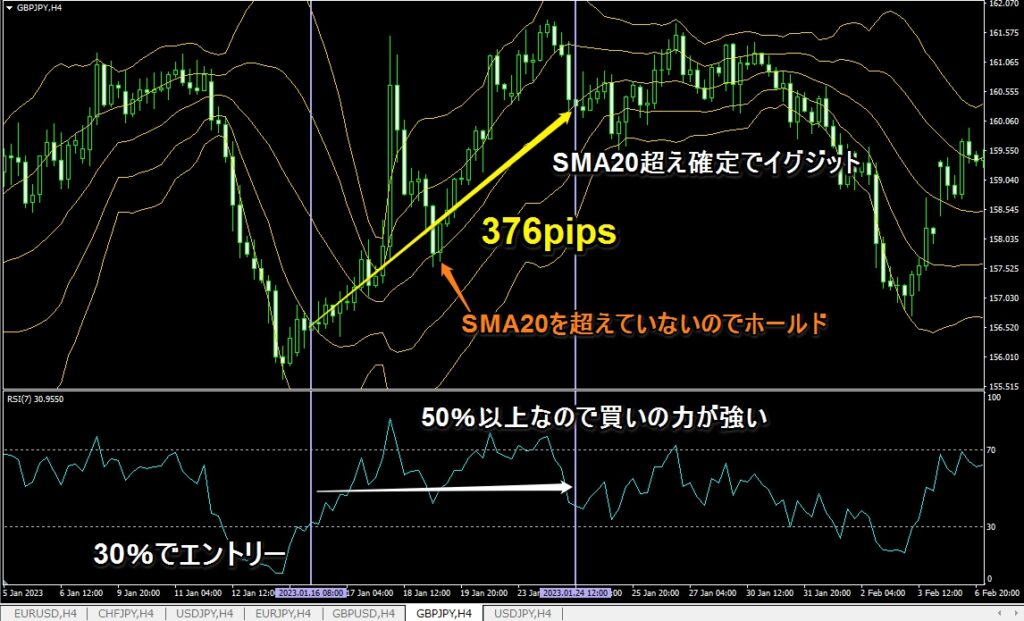

RSIオシレーターと移動平均線の組み合わせ:強力なトレードエントリーシグナルの生成

RSIオシレーターと移動平均線は、個別にも有用なテクニカル指標ですが、これらを組み合わせることで、より強力なトレードエントリーシグナルを生成することができます。以下では、RSIオシレーターと移動平均線の組み合わせによるトレード戦略の詳細を解説します。

トレンドの確認

まず、移動平均線を使用してトレンドの方向性を確認します。

一般的に、価格が移動平均線より上にある場合は上昇トレンド、下にある場合は下降トレンドと見なされます。このトレンドの確認は、トレードの方向性を決定するための基本的なステップです。

エントリーポイントの設定

トレンドの方向性が確認されたら、RSIオシレーターを活用してエントリーポイントを設定します。

一般的なアプローチとして、上昇トレンドではRSIが一時的に下落し、30を下回った後に上昇し始めるタイミングで買いエントリーすることが考えられます。

逆に、下降トレンドではRSIが一時的に上昇し、70を上回った後に下落し始めるタイミングで売りエントリーすることが考えられます。

終値の確認

RSIと移動平均線の組み合わせでは、エントリーポイントの決定に加えて、終値の位置も重要です。

買いエントリーの場合、価格が移動平均線よりも上に位置し、終値が移動平均線よりも上にクロスすることが望ましいです。売りエントリーの場合は逆の条件となります。

利益確定と損切りポイントの設定

トレードの管理を効果的に行うために、利益確定と損切りポイントも設定する必要があります。

利益確定ポイントは、価格が移動平均線を上回ったり下回ったりする場合や、逆張りの場合は価格が移動平均線に戻る場合などを考慮して決めることができます。

損切りポイントは、トレードのリスク許容度やトレード戦略に応じて設定する必要があります。

RSIオシレーターと移動平均線の組み合わせは、トレードエントリーにおける信号の強さを向上させることができます。ただし、トレード戦略の設定やパラメータの調整は、個々のトレーダーの経験やバックテストに基づいて行う必要があります。

トレーダーはこの組み合わせを使ってトレードを行い、効果的なエントリーシグナルを生成する方法を見つけることが重要です。

RSIオシレーターのトレンドフィルタリング:ノイズを排除する方法

RSIオシレーターは価格の変動を示す強力なテクニカル指標ですが、一部のトレーダーは市場のノイズや偽のシグナルに悩まされることがあります。

このような場合、RSIオシレーターを使用してトレンドフィルタリングを行うことで、ノイズを排除し、より信頼性の高いシグナルを得ることができます。

以下では、RSIオシレーターのトレンドフィルタリングについて詳しく解説します。

移動平均線との組み合わせ

RSIオシレーターと移動平均線を組み合わせることで、トレンドの方向性を確認し、ノイズを排除することができます。

一般的な手法として、価格が移動平均線よりも上にある場合にのみRSIの買いシグナルを有効とし、価格が移動平均線よりも下にある場合にのみRSIの売りシグナルを有効とする方法があります。

これにより、トレンドの逆行するシグナルやノイズを排除し、より確実なトレードエントリーを行うことができます。

RSIのレベルフィルタリング

RSIオシレーターのレベルを使用して、ノイズを排除することも有効です。特定の範囲内のRSI値のみを有効なシグナルとすることで、トレンドの方向性を強化し、偽のシグナルを取り除くことができます。

例えば、RSIが70を超えた場合に売りシグナルを無視し、RSIが30を下回った場合に買いシグナルを無視することが考えられます。

ダイバージェンスの利用

RSIオシレーターのダイバージェンスは、トレンドの弱化や転換を示す重要なシグナルです。

価格とRSIのダイバージェンスが現れた場合、ノイズの多い相場環境においてもトレンドの転換を確認することができます。

ダイバージェンスをトレンドフィルタリングに活用することで、より高い確信度を持つトレードシグナルを生成することができます。

トレンドフィルタリングは、RSIオシレーターをより効果的に活用するための重要な手法です。

トレーダーは移動平均線との組み合わせやレベルフィルタリング、ダイバージェンスなどの手法を使用して、ノイズを排除し、トレンドに沿った正確なトレードシグナルを見極めることが重要です。

また、バックテストや実際のトレード経験から得た知見を活用し、トレンドフィルタリングのパラメータや設定を最適化することも重要です。

まとめ

RSIオシレーターを使ったFX順張りトレードは、トレンドの強弱を把握し、過買いや過売りのポイントを利用してエントリーする手法です。

トレンドの確認やRSIのシグナル、エントリーポイントの決定、ストップロスと利益確定の設定が重要なポイントです。また、マネーマネジメントを徹底し、リスクを最小限に抑えながらトレードスキルを向上させることが成功への鍵となります。

相場の変動には常に注意を払いながら、慎重な判断を行い、トレードを行いましょう。

コメント