この記事では、「逆張りとは」を核として、FXでの逆張り取引の全てを解説します。

逆張り取引は、市場の流れやトレンドに逆らって取引を行うことを指します。

例えば、多くの人々が上昇トレンドを感じ取って買いのポジションを持っている中で、逆張りトレーダーは下降トレンドを予測して売りのポジションを取ることがあります。

逆張り取引の魅力は、他の多くのトレーダーとは違う視点で市場を捉えることができ、予想外の収益を上げる可能性がある点にあります。

しかし、それは同時にリスクも伴います。逆張り取引は、市場の大勢とは逆のポジションを取るため、予測が外れた際の損失が大きくなる可能性があります。

そこで、この記事では逆張り取引のリスクをどのように管理し、最大限の収益を得るためのテクニックを紹介します。

また、具体的な取引の例をもとに、成功と失敗のポイントを深堀りします。

初めて逆張り取引に挑戦する方、すでに取引を開始しているが、より良い結果を求めている方、そして上級者の方々も、この記事を通じて新しい発見や学びを得ることができるでしょう。

はじめに – FX取引の基本と逆張りの位置付け

外国為替取引、通称FX取引は、異なる国の通貨を交換することで生じる価格差を利益として獲得する取引方法として知られています。

多くの投資家が日々この市場に挑戦しています。その中でも、一つの注目される戦略が「逆張り」です。

この記事では、FX取引の基本から、逆張りの特徴と位置付けまでを解説します。

FX取引の魅力とリスク

FX取引の最大の魅力は、24時間いつでも取引が可能であること、そしてレバレッジを用いて少額からでも大きな取引を行うことができる点です。

これにより、短期間での大きな利益の獲得が可能となります。

しかし、その反面、リスクも大きいのがFX取引の特徴です。

特に、レバレッジを活用した取引では、想定以上の損失が生じる可能性もあるため、しっかりとしたリスク管理が求められます。

逆張りとは – 基本的な定義

逆張り取引とは、現在の市場の動きやトレンドとは逆の動きを予測し、その逆の方向への取引を行う戦略を指します。

具体的には、市場が上昇トレンドであるときに売りを入れる、または、下降トレンドの中で買いを入れることを意味します。

多くのトレーダーは市場のトレンドに従う「順張り」を基本としていますが、逆張りは市場の過熱や逆転の兆しを見越して行う取引です。

これにより、市場の転換点を正確に捉えることができれば、大きな収益を上げるチャンスがあります。

逆張りの基本的な考え方

逆張りという戦略は、名前の通り、主流のトレンドや意見とは逆の方向に取引を行う考え方です。

このアプローチは、一見リスクが高いように思えるかもしれませんが、しっかりとした根拠や分析があれば、高い収益を期待することができます。

トレンドと逆行する取引

市場は常に動き続け、その動きにはある一定のトレンドが存在します。

多くのトレーダーは、これらのトレンドに沿って取引を行う「順張り」を基本としています。対照的に、逆張り取引はこれとは正反対の考え方を持ちます。

具体的には、上昇トレンドの中で売りを入れる、または、下降トレンドの中で買いを入れる戦略を取ります。

このような逆行する取引は、市場の転換点や過熱を予測し、その変化の先取りを狙うものです。

なぜ逆張りが選ばれるのか – メリットとデメリット

メリット

逆張りの最大のメリットは、市場の転換点を正確に捉えることができれば、大きな収益を期待できることです。

また、多くのトレーダーが同じ方向に取引をしている時、その反対の取引を行うことで、競合が少なくなり、狙った通りの取引が実現しやすくなります。

デメリット

一方、逆張り取引は、市場の動きを逆手に取ることから、予測が外れた場合の損失が大きくなるリスクが伴います。

そのため、しっかりとしたリスク管理が必要となります。また、市場の動向を的確に予測するための知識や経験、分析力も求められます。

逆張りの実践方法

逆張り取引は、市場の過去の動きとは逆の動きを予測する取引方法の一つです。

成功するためには、正確な実践方法と有効な戦略が不可欠です。

主要な逆張り戦略

以下は逆張り取引において最も広く使用されている主要な戦略です。

-

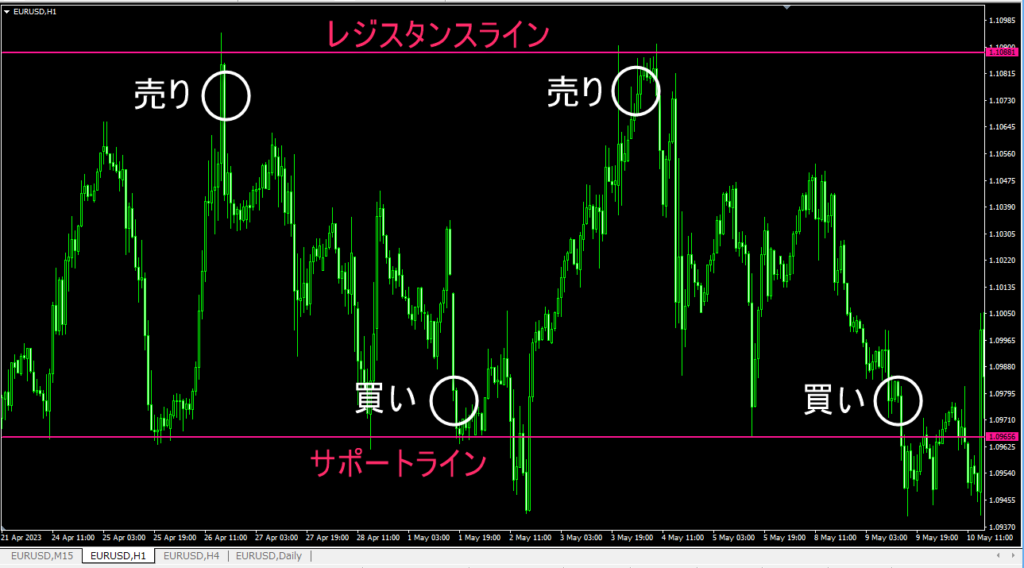

サポート・レジスタンスの逆張り

多くのトレーダーは市場のサポート(支持)レベルやレジスタンス(抵抗)レベルを注視しています。

例えば、過去3ヶ月間である通貨ペアが1.2500で2回反発していれば、この価格は強いサポートとして認識される可能性があります。

このレベルでの再度の接触時に、逆張りのポジションを取るトレーダーは多いです。

-

過去の高値・安値の逆張り

これは、市場が過去の高値や安値に近づくとき、それを超えることが難しいという考えに基づいています。

たとえば、過去6ヶ月間で最高値が1.3000だった通貨ペアが、そのレベルに再度近づいてきた場合、多くのトレーダーが逆の方向にトレードを考えるでしょう。

インジケーターとの組み合わせ

逆張り取引を成功させるためには、テクニカルインジケーターとの組み合わせが有効です。

以下は、逆張り取引でよく使用されるインジケーターの例です。

-

RSI (Relative Strength Index)

RSIは、価格の過去の動きを基に、買われ過ぎや売られ過ぎの状況を示す指標です。RSIが70を超えると、買われ過ぎの兆しとされ、逆張りの売りシグナルとなります。

逆に、RSIが30を下回ると、売られ過ぎの兆しとされ、逆張りの買いシグナルとみなされることが多いです。

-

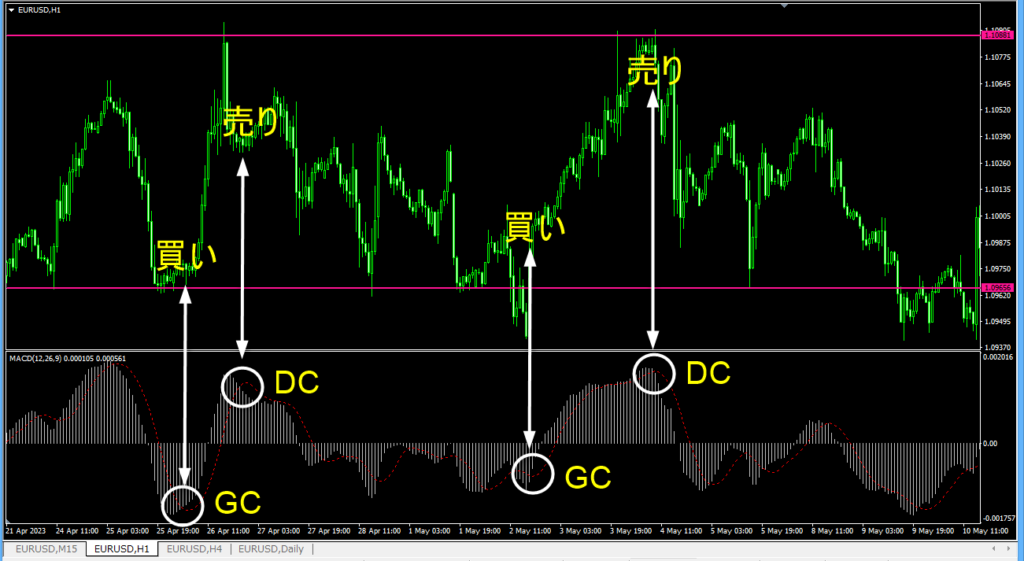

MACD (Moving Average Convergence Divergence)

MACDは、2つの移動平均線の差を表示する指標で、これが0より上にある場合は上昇トレンド、0より下にある場合は下降トレンドと解釈されることが多いです。しかし、MACDが極端な値に達すると、逆張りのシグナルとしても利用されます。

これらの戦略とインジケーターを組み合わせることで、逆張り取引の精度を高めることが期待されます。

しかし、一つのインジケーターだけに依存せず、複数の指標や情報を組み合わせることが、より確実なトレード判断につながります。

逆張り取引の注意点

逆張り取引は、多数派の意見や流れに逆らって投資を行う戦略です。

このアプローチは大きな利益をもたらす可能性がありますが、同時に失敗すれば大きな損失を伴うことも。

成功のカギは、しっかりとしたリスク管理と、心理的な挑戦に対処する能力にあります。

リスク管理の重要性

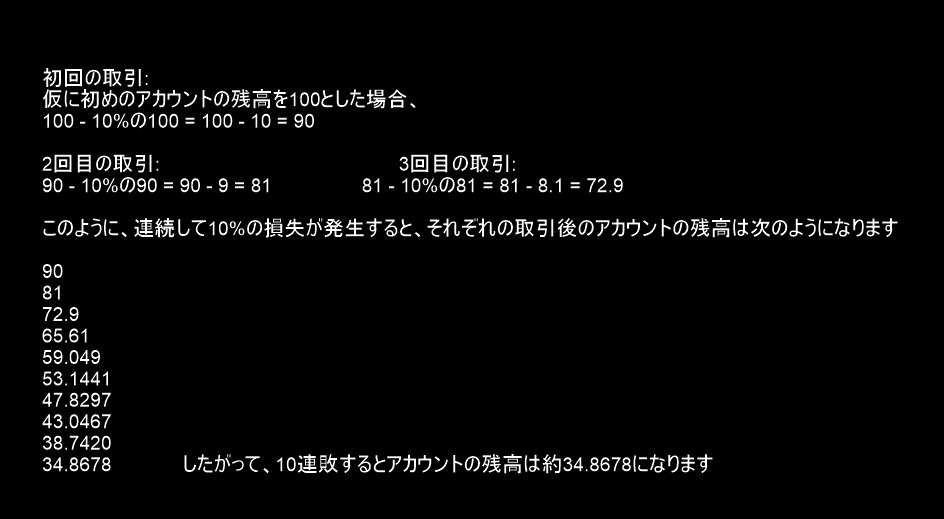

FX取引、特に逆張り取引を行う際、リスク管理は絶対に避けてはならない要素となります。実際に数字を用いてその重要性を理解しましょう。

想像してみてください。1取引につきアカウントの2%をリスクとして設定すると仮定します。

これが意味するのは、1取引での最大損失がアカウント残高の2%であるということです。

10連敗をしたとしても、アカウントの残高は80%が残ることとなります。

逆に、1取引に10%のリスクを取ると仮定した場合、10連敗するとアカウントの残高はわずか34.86%にまで落ち込んでしまいます。

この例から、少ないリスク設定で取引を行うことで、損失の際のダメージを最小限に抑えることができるのが分かります。

また、少ないリスクでの取引が、長期的に見て資金を守りながら成果を上げるための基本であると理解することができます。

逆張り取引では市場の流れに逆らうため、失敗するリスクもそれなりに高くなります。

だからこそ、しっかりとしたリスク管理を実施し、資金を守りつつ、有効なエントリーを選択することが不可欠です。

心理的な要因 – 感情との戦い

FX取引では、取引の成果が80%心理的要因によるものであると言われています。

これは単なる数字に過ぎませんが、多くのトレーダーが技術的なスキルよりも、感情との戦いで苦しむことを示しています。

具体的な数字の例を挙げてみましょう。

ある調査によれば、トレーダーの60%以上が、取引の最中や終了後に「もっと早くエントリーすれば良かった」「利益を早く確定すべきだった」と後悔の感情を抱いたことがあると報告しています。

更に、この感情によって次の取引に影響を受けるトレーダーも少なくありません。

例えば、前回の取引で損失を出した30%のトレーダーが、次回の取引で過度なリスクを取る傾向にあるとも指摘されています。

このように、数字を見るだけでも取引における心理的要因の影響の大きさが理解できます。

特に逆張り取引のように、市場の一般的な流れに逆らって取引を行う場合、感情のコントロールが更に難しくなる可能性があります。

そのため、感情との戦いを意識し、常に冷静な判断を下せるようにトレーニングを続けることが必要です。

実際の取引例を通して学ぶ逆張りのポイント

逆張り取引は理論だけでなく、具体的な取引例を通して学ぶことで、より深い理解を得ることができます。

以下では、成功と失敗の両方のケーススタディを紹介します。

成功した逆張り取引のケーススタディ

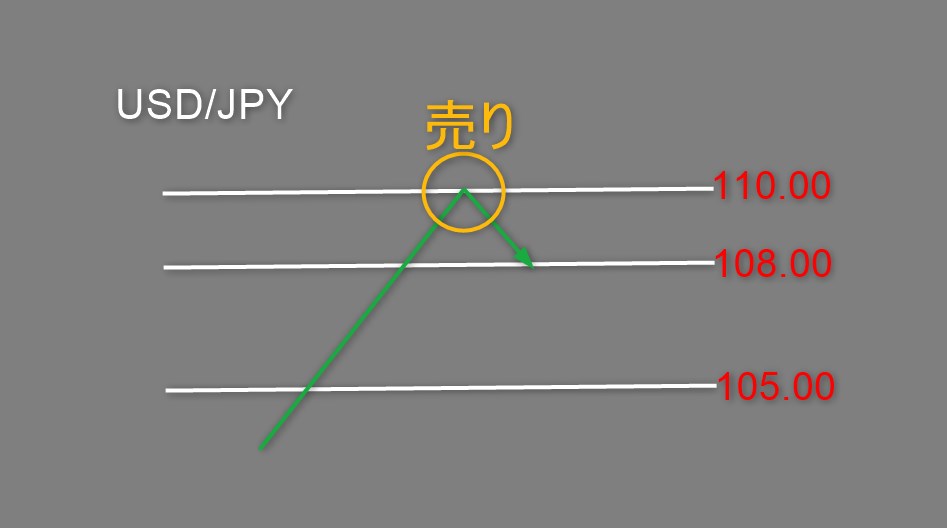

【取引例】

USD/JPYの為替レートが1週間の間に105円から110円へと5円上昇しました。多くの市場参加者は更なる上昇を予想しており、買いのポジションを増やしていました。しかし、経済指標の発表を前にして、あるトレーダーは逆張りの取引を選択。

彼は110円のレベルで売りのポジションを取り、予想通り、経済指標の発表後、USD/JPYは108円まで下落。彼はこの下落を利用して、2円の利益を獲得しました。

この例から学べることは、市場の過度な楽観や悲観に流されず、独自の分析に基づいて逆張りのポジションを取る勇気が報われる場合があるということです。

失敗した逆張り取引のケーススタディ

【取引例】

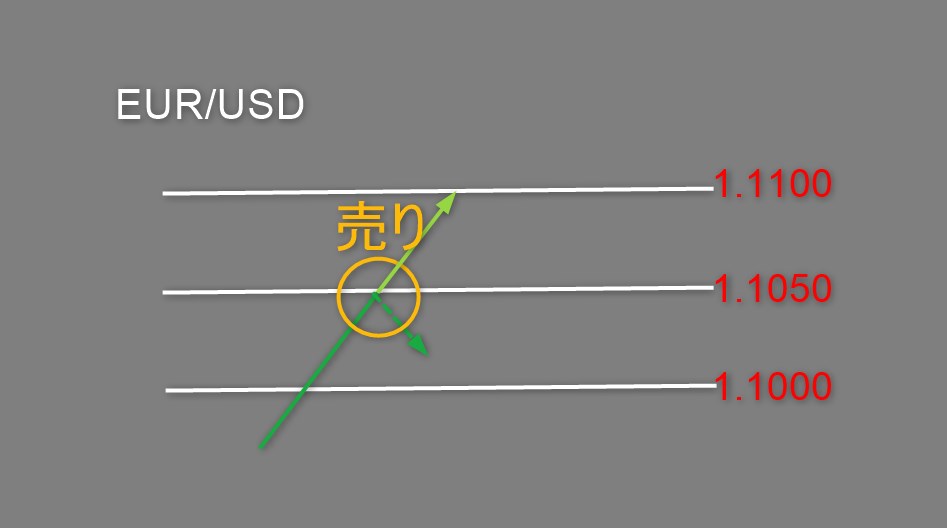

EUR/USDが1.1000から1.1050へと0.0050上昇した後、あるトレーダーは逆張りを試み、1.1050で売りを入れました。彼の分析では、技術的な指標が「買われ過ぎ」を示しており、短期的な下落を予測していました。

しかし、その後の数時間で、EUR/USDは1.1100まで更に上昇。彼は0.0050の損失を被り、結果的に逆張りの戦略が裏目に出ました。

この例から学べることは、逆張り取引の際も、十分なリスク管理が必要であることや、市場の動きに常に柔軟に対応することの重要性です。

逆張りを成功させるための5つのヒント

逆張り取引の魅力は大きいですが、成功するためには緻密な戦略と準備が求められます。

以下に、逆張りを成功させるための5つの重要なヒントをご紹介します。

適切なエントリーポイントの選定

取引において、エントリーポイントは成功のカギとなる要素の一つです。

適切なタイミングで取引を開始することが、リスクを最小限に抑えつつ、最大のリターンを追求するためには不可欠です。

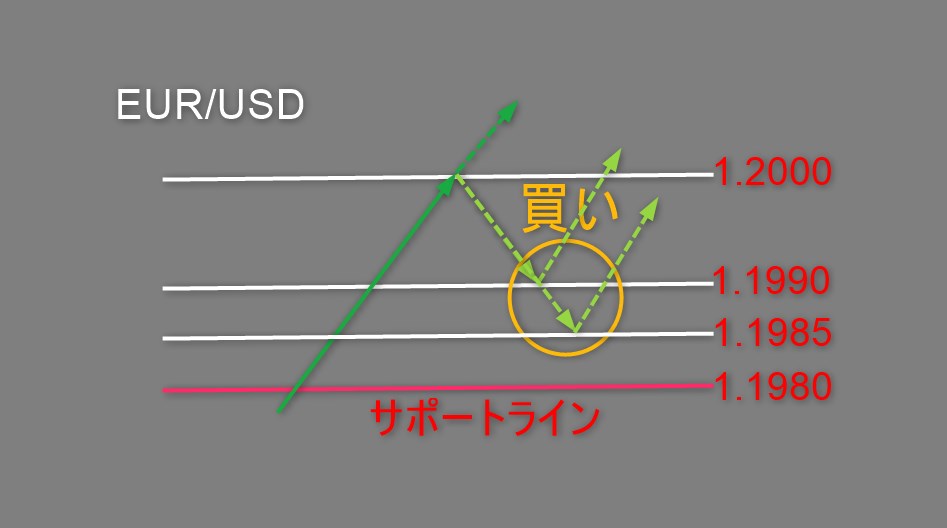

例えば、EUR/USDの為替レートが1.2000で、テクニカル分析をもとに上昇トレンドを予想しています。

この場合、過去のチャートを確認し、サポートライン(価格が下落しても反発するライン)が1.1980に存在していると判明したとしましょう。

このサポートラインが維持されている限り、上昇トレンドが続く可能性が高まります。したがって、1.1985や1.1990近辺での購入を検討することが良いでしょう。

このエントリーポイントの選定は、テクニカル分析だけでなく、ファンダメンタルズやニュース、その他の市場情報も考慮に入れることが重要です。

例えば、経済指標の発表や政策金利の決定などの大きなイベント前は、市場のボラティリティが高まるため、エントリーのタイミングを慎重に選ぶ必要があります。

エントリーポイントの選定は経験と知識がものを言います。適切な研究と、過去の取引結果の反省を繰り返すことで、より賢明なエントリーポイントの選定が可能となります。

ストップロスの設定

逆張り取引において、リスク管理は非常に重要です。

ストップロスはその中でも最も基本的かつ効果的なリスク管理ツールの一つと言えます。

具体的には、予め決められた損失の範囲を超えた場合に、自動的に取引を終了する仕組みです。

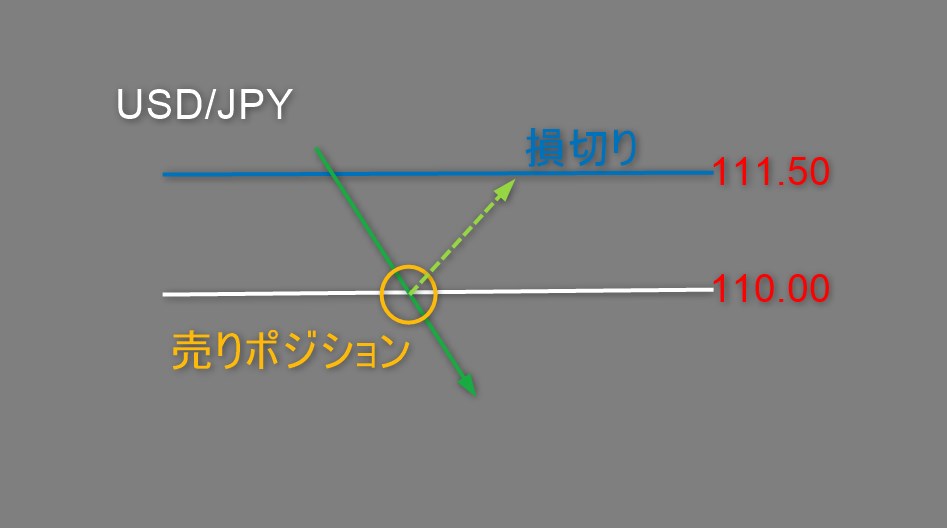

例として、USD/JPYの為替レートが110.00で、下落を予測して売りのポジションを持ったとします。しかし、万が一上昇トレンドが続いた場合、大きな損失を避けるために、あらかじめ111.50でストップロスを設定することが考えられます。

これにより、もし為替レートが111.50に到達した場合、システムが自動的にポジションをクローズし、損失を1.50の範囲に抑えることができます。

ストップロスの設定において、大切なのはそのレベルの選定です。

一般的には、損失を許容できる範囲の金額やパーセンテージを基に設定すると良いでしょう。例えば、投資額の2%以内の損失を目安に設定するという方法もあります。

また、ストップロスは市場のボラティリティや自身の取引戦略、資金管理の方針に合わせて柔軟に調整することが重要です。

狭すぎるストップロスは、小さな価格変動で頻繁にポジションがクローズされてしまうリスクがあるため、適切なバランスを見つけることが求められます。

目標の設定とリスクリワードのバランス

取引の目標を明確に設定することは成功の鍵となります。

例えば、逆張り取引を開始する際に、5%の利益を目指すと設定した場合、その5%の利益が得られた時点で取引を終了するという戦略を取ることが考えられます。

一方で、リスクリワードのバランスも重要です。

例として、5%の利益を目指す場合、2%の損失を許容するというリスクリワード比を2.5:1と設定することができます。

この場合、予想以上の損失が生じた時点で、ストップロスを利用して取引を自動終了することでリスクを管理します。

このように、明確な目標とリスクリワードのバランスを設定することで、逆張り取引のリスクを効果的に管理しつつ、目標達成を目指すことができます。

情報収集の重要性

逆張り取引において情報収集は極めて重要です。

正確でタイムリーな情報を元に取引戦略を組み立てることで、市場の流れを的確に捉え、リスクを最小限に抑えることができます。

具体的な例

- 経済指標のリリース

主要国の中央銀行や統計局から公表される経済指標(例:雇用統計、消費者物価指数、GDP成長率など)は、為替相場に大きな影響を与える要因となることが多いです。

これらの指標の発表日や予想値を事前にチェックし、実際の数値との違いを分析することで、市場の反応を予測する手助けとなります。

- 政治的な出来事

国際的な政治的緊張や選挙、政策の変更なども、為替相場に影響を与えることがあります。

例えば、ブレグジットの投票結果や米中貿易戦の進展など、大きな政治的出来事は為替に急激な変動を引き起こす可能性があります。

- セミナーや講演

有名な投資家や専門家のセミナーや講演は、市場の先行きに関する有益な情報を提供してくれることが多いです。

これらの情報を活用することで、取引戦略のブラッシュアップや新たな視点の獲得が期待できます。

情報収集の際には、情報の信頼性やタイミングも考慮することが重要です。

誤った情報や古い情報に基づいて取引を行うと、大きな損失を招く可能性があります。

複数の情報源を確認し、情報の精度を確かめることで、より的確な取引判断を下すことができるでしょう。

継続的な学びと改善

継続的な学びと自らの取引スタイルの改善は、FX取引での成功にとって非常に重要な要素です。

トレーディングは一定の技術や知識を要求しますが、それだけでは十分ではありません。

市場の動きは絶えず変わっているため、継続的に新しい情報や技術を学び取ることが必要です。

具体的な事例

-

90日ルール

ある研究によれば、新しいスキルや知識を習得するのに平均90日の継続的な学習が必要であるとされています。

これはFX取引においても同様です。

新しい戦略やテクニックを習得する際には、少なくとも3ヶ月の期間、その手法を学び続け、実際の取引に活用してみることが推奨されます。

-

20-80の法則

効果的な学びのためには、20%の時間を新しい情報や技術の学習に、残りの80%の時間を実際の取引やシミュレーションに使うと良いと言われています。

この比率を保つことで、理論だけでなく実践を通じた学びも確実に身につけることができます。

-

週1の振り返り

週に1回、自らの取引の成果や失敗を振り返る時間を持つこと。

例えば、週の終わりに前週の取引を10件分析し、成功した取引と失敗した取引の原因を明確にする。

これにより、次週の取引に生かすことができる。

結論として、数字や統計に基づいた学びの方法を活用することで、自らの取引スキルの向上や改善を確実に進めることができます。

逆張りで成功するためのマインドセット

逆張り取引は、多くのトレーダーが利用する戦略の一つであり、市場の主流とは逆の動きを予測して利益を追求するものです。

成功するためには、技術的なスキルだけでなく、適切なマインドセットも必要不可欠です。

-

感情のコントロール

多くの研究が示す通り、感情のコントロールはトレードの成功において極めて重要です。

例えば、アメリカ証券取引委員会 (SEC) の調査によれば、感情に流されることなく計画通りのトレードを実行する能力は、長期的な成功のための鍵であるとされています。

-

リスクの受容

リスクを恐れず、しかし無謀にもならずに、計画的にリスクを受け入れることが必要です。

実際、多くの専門家が、一つの取引でリスクとするべき資金は総資金の1%から2%が適切であると指摘しています。

-

継続的な学習

逆張り取引の成功者の多くが共有する特徴として、継続的な市場の勉強と自身の取引方法の見直しが挙げられます。

例えば、CFA Instituteの報告によれば、成功しているトレーダーの約70%が毎週自らの取引のレビューを実施しています。

-

目標設定

明確な目標を持つことで、方向性を失わずに逆張り取引を行うことができます。

実際、Psychology Todayの研究によれば、目標を明確に設定した人々は、それをしない人々に比べて2倍以上の成果を上げる傾向があります。

-

情報の選別能力

情報は無限にありますが、それを適切に選別し、自身の戦略に取り入れる能力が重要です。

ブルームバーグやロイターなどの主要なニュースソースからの情報を適切に利用することが、成功の一因となります。

逆張り取引においても、これらのマインドセットが非常に重要です。成功するためには、技術的なスキルだけでなく、これらの精神的なアプローチも継続的に養っていく必要があります。

まとめ – 逆張り取引の成功への道のり

逆張り取引は、多くのトレーダーが選ぶ取引手法の1つです。この記事を通じて、以下のキーポイントを学びました。

-

逆張りの基本

逆張りは市場の大勢に逆らって取引を行うもので、例としてUSD/JPYの5円の上昇やEUR/USDの0.0050の上昇が挙げられました。

-

リスク管理

逆張り取引の際、ポジションサイズや損切りのポイントの設定が重要です。

具体的には、予め10%以上の損失を許容しないようなリスク設定が推奨されます。

-

心理的な要因

トレーダーの80%が感情的な決断によって失敗すると言われています。

この数字からも、冷静な判断が取引の成功には不可欠であることが理解できます。

-

実際の取引例

USD/JPYの2円の利益やEUR/USDでの0.0050の損失といった、具体的な数字を用いた取引例を通じて、逆張りの実践的な側面を学びました。

-

成功への5つのヒント

逆張りを成功させるためには、エントリーポイントの選定、情報収集の際の質的な調査、また2.5:1のリスクリワードのバランスなどの具体的な数字を持つ手法や考え方が必要です。

最終的に、逆張り取引の成功は、市場分析の技術だけでなく、リスク管理や心理的な要因にも注意を払うことが不可欠です。

適切な知識と実践を繰り返すことで、より良い取引結果を追求することができるでしょう。

コメント